Nel contesto finanziario aziendale, la gestione efficiente del capitale circolante è fondamentale per garantire la stabilità e la crescita a lungo termine. Una delle metriche chiave utilizzate per valutare l’efficienza della gestione finanziaria è il Days Payable Outstanding (DPO), noto anche come Giorni di Credito Fornitori. In questo articolo, esploreremo il significato del DPO, la sua importanza e le strategie per ottimizzarlo al fine di massimizzare la liquidità e migliorare la redditività aziendale.

Cosa è il Days Payable Outstanding (DPO)?

Il Days Payable Outstanding (DPO) è una metrica finanziaria che misura il tempo medio che un’azienda impiega per pagare i propri fornitori dopo aver ricevuto le merci o i servizi. In altre parole, il DPO rappresenta il periodo medio di tempo in cui un’azienda estende il proprio credito ai fornitori prima di effettuare il pagamento per le fatture scadute. Il calcolo del DPO è essenziale per valutare l’efficienza dei processi di pagamento e la gestione del capitale circolante dell’azienda.

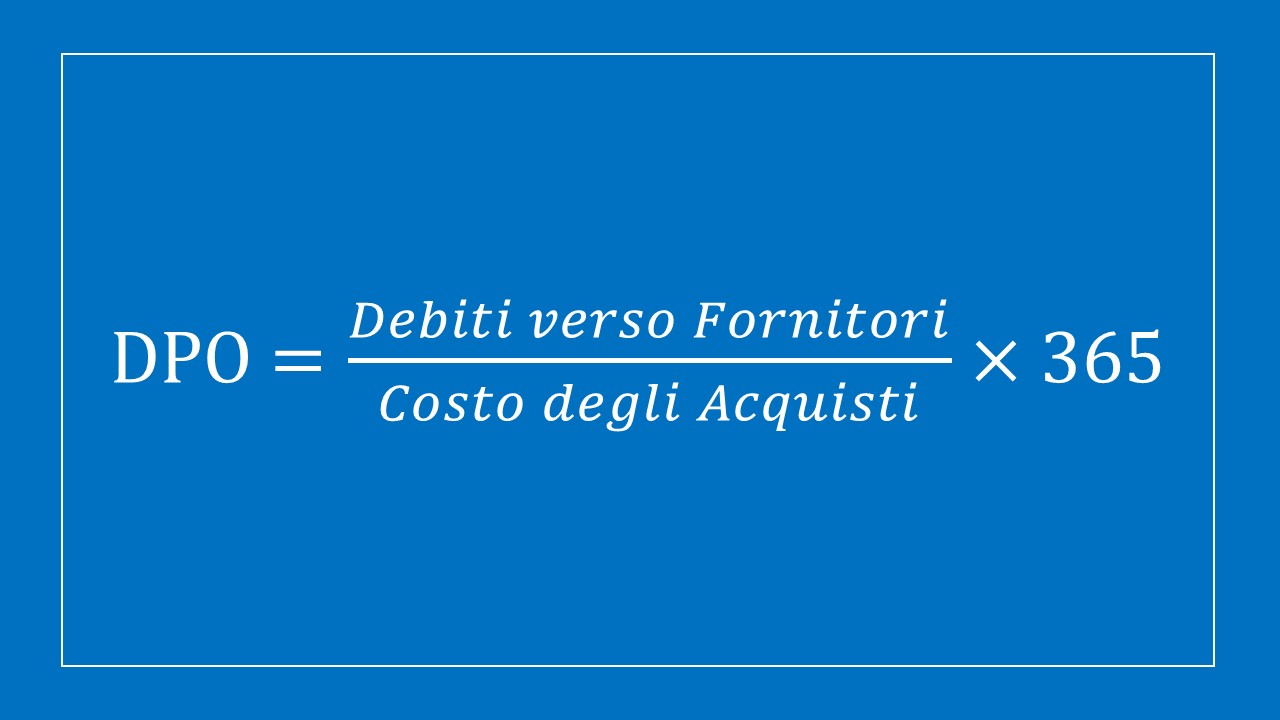

Calcolo del DPO

Il DPO si calcola utilizzando la seguente formula:

Interpretazione del DPO

- DPO Elevato: Un DPO elevato indica che l’azienda sta impiegando più tempo per pagare i propri fornitori, il che può migliorare la liquidità e il flusso di cassa disponibile. Tuttavia, un DPO troppo alto potrebbe danneggiare i rapporti con i fornitori e compromettere la capacità dell’azienda di negoziare sconti o termini di pagamento più favorevoli.

- DPO Basso: Un DPO basso indica che l’azienda paga i fornitori in modo tempestivo, il che può migliorare i rapporti commerciali e le opportunità di negoziazione. Tuttavia, un DPO troppo basso potrebbe indicare problemi di liquidità o una gestione inefficiente del capitale circolante.

Strategie per la gestione del DPO

1.Il processo di selezione dei fornitori è fondamentale per un sistema efficace di contabilità fornitori. Priorità come coinvolgere personale chiave come il CFO e il CPO, sviluppare scorecard di performance per i fornitori strategici e negoziare termini di pagamento più vantaggiosi sono cruciali. Cerca sempre di ottenere sconti migliori, ad esempio chiedendo ai fornitori di eguagliare prezzi inferiori offerti ai concorrenti o negoziando sconti sul volume.

2. Dopo aver negoziato i termini con i fornitori, è essenziale acquisire e mantenere correttamente i dati relativi ai fornitori. Errori nell’inserimento di questi dati possono causare problemi di pagamento e ritardi nella fornitura. Per evitare tali situazioni, è importante riflettere accuratamente tutti gli accordi di livello di servizio (SLA) nei sistemi di acquisto e contabilità fornitori. Inoltre, è necessario aggiornare regolarmente i termini di pagamento e sconti disponibili. Infine, conservare correttamente i contratti dei fornitori utilizzando sistemi di gestione documentale semplifica le ricerche.

3. Per evitare pratiche di fatturazione imprecise o fraudolente da parte dei fornitori, è essenziale effettuare regolari revisioni contrattuali, anche con l’ausilio del team legale, includendo clausole contrattuali che attribuiscono responsabilità per sanzioni ai fornitori in caso di sotto-performance. Queste responsabilità vanno assegnate a delle risorse per garantire completezza, accuratezza e conformità ai termini standard.

4. La gestione accurata delle fatture dai fornitori è essenziale per evitare problemi di liquidità e pericoli finanziari. È importante monitorare attentamente le pratiche di acquisto interne per garantire l’adesione ai fornitori autorizzati e ai limiti di spesa. Utilizzare ordini d’acquisto per ogni transazione, massimizzare i risparmi esplorando sconti per pagamenti anticipati e tracciare i pagamenti in sospeso per fornitore e termini di pagamento. Stabilire metriche chiare per la contabilità fornitori e negoziare termini di pagamento più lunghi per i prodotti a rischio.

5. Una gestione adeguata del processo di fatturazione è un altro modo per migliorare la liquidità. È opportuno stabilire un approccio standardizzato e coerente, rifiutare di pagare le fatture inaccurate, elaborare le fatture in modo tempestivo e con una data di timbro, evitare di pagare le fatture in anticipo e effettuare una revisione manageriale dell’elenco dei pagamenti in sospeso per determinare azioni di follow-up adeguate. Sviluppare canali e processi appropriati per la segnalazione e la gestione delle eccezioni e implementare un sistema EDI che consente ai fornitori di inviare fatture elettronicamente, permettendo di tracciare le fatture rispetto agli ordini d’acquisto, convalidare e approvare i pagamenti e mantenere registri precisi.

6. Prima di gestire attivamente i pagamenti, è essenziale avere la certezza che i rapporti contabili siano aggiornati e riflettano correttamente i saldi attuali dei debiti. Senza questi dati, molte aziende perdono visibilità su quanto e quando pagano i fornitori, compromettendo la scelta dei termini di pagamento più vantaggiosi e i tempi di pagamento adeguati. Per rafforzare il processo contabile e di reportistica, è necessario convalidare le fatture dei fornitori rispetto ai termini contrattuali e agli ordini d’acquisto per garantire l’accuratezza della fatturazione, migliorare le capacità di reportistica in tempo reale automatizzando le conciliazioni e assicurandone l’aggiornamento costante, seguire e risolvere tempestivamente gli elementi non conciliati, coinvolgere le stesse persone nella preparazione e revisione di tutte le conciliazioni per ridurre il rischio di pagamenti eccessivi o duplicati, registrare le scritture contabili prima delle scadenze di chiusura del periodo di reportistica, applicare i pagamenti a ogni fattura nella data in cui vengono effettuati per mantenere l’accuratezza del sistema e tenere traccia correttamente di tutti i pagamenti effettuati, non solo quelli ai fornitori. È inoltre consigliabile selezionare un metodo di pagamento (assegno, bonifico, carta di credito) che minimizzi le spese bancarie.

In conclusione, il Days Payable Outstanding (DPO) è una metrica cruciale per valutare l’efficienza della gestione finanziaria di un’azienda, in particolare per quanto riguarda i processi di pagamento ai fornitori. Un DPO ottimizzato può contribuire significativamente a migliorare la liquidità e la redditività aziendale, consentendo negoziazioni più vantaggiose con i fornitori e una migliore gestione del capitale circolante. Tuttavia, è importante bilanciare un DPO elevato per massimizzare la liquidità con la necessità di mantenere rapporti positivi con i fornitori. Implementando le strategie e le pratiche raccomandate, le aziende possono migliorare notevolmente la loro gestione del DPO e, di conseguenza, ottenere vantaggi finanziari a lungo termine.